![]() 個人の所得税・社会保険料を抑えながら個人の所得を増やせる。

個人の所得税・社会保険料を抑えながら個人の所得を増やせる。

![]() 低解約金返戻型を付けて安い解約金の時に個人で買い取る。

低解約金返戻型を付けて安い解約金の時に個人で買い取る。

![]() 個人で買い取った時は「一時所得」

個人で買い取った時は「一時所得」

![]() 法人はトータルで支払った掛金の9割くらいを損金に落とせる。

法人はトータルで支払った掛金の9割くらいを損金に落とせる。

*グレーな部分はあるので、あくまでも自己責任で。

これからお話する「逓増定期保険の名義変更プラン」はあまり知られていません。

そして、多少のグレーが残るスキームです。

「ちょっとした税務リスクでも負いたくない!」という人はこのページをスルーして下さい。

また、このスキームが活用できる保険会社は限られています。

このページではA社として話を進めていきます。

具体的な保険会社を知りたい方は気軽に管理人までお問い合わせください。

>>お問合せ

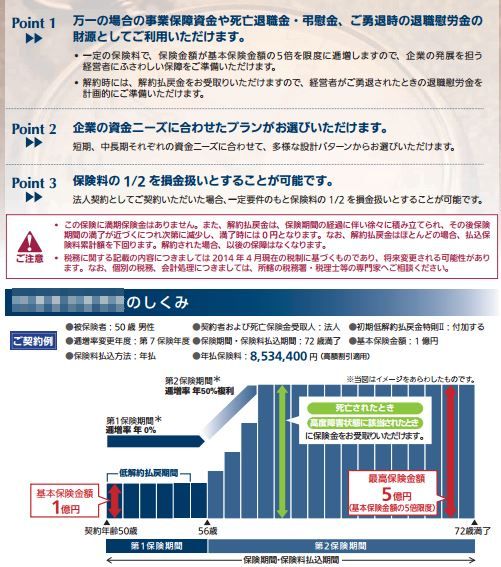

↓このスキームが使える保険会社のパンフレットの抜粋です。

仕組み~法人から見た場合~

逓増定期保険については下記のページで解説しています。

>>損金に落とせる逓増定期保険とは??

逓増定期保険は掛け金の半分を損金に計上出来ます。

ということは半分は資産計上になります。

具体的な例をA社の逓増定期保険を元に解説します。

*例に挙げる数字は大まかな数字です。

■45歳・男性

■保険金額:5,000万円

■年払い保険料:約390万円

この保険は掛け金の半分が損金に落とせます。

と言うことは半分は資産計上になるので・・・

・支払保険料(損金計上):約195万円

・保険料積立金(資産計上):約195万円

という経理処理になります。

■低解約返戻金型

*「契約後、数年は解約金が抑えられている」という意味。

■掛け金総額と解約金の推移(円)

年数 掛金総額 解約金

1年・・・390万円・・・・・0円

2年・・・781万円・・・・65万円

3年・・1,172万円・・・ 208万円

4年・・1,562万円・・ 1,430万円

■返戻率

*返戻率・・・払った掛金に対して解約金の割合

年数 返戻率

1年・・・0%

2年・・・8%

3年・・・17%

4年・・・91%

3年目と4年目の返戻率を比べてみると、17%⇒91%と急激に返戻率が上がっていますよね。

これは上記にあるように「低解約返戻金型」の設定がされているからです。

上記の設定は低解約金型が3年で終わる設定になっているので4年目に返戻率が跳ね上がっています。

この仕組みを利用して法人から個人に有利に名義変更します。

上記の例を元に具体的に解説していきます。

まず、法人で3年間、掛け金を支払います。

もちろん、その3年間は掛け金の半分を損金に落とせます。

そして、4年目に4回目の年払いの掛け金を支払う直前に法人から個人に「名義変更」します。

「名義変更」と言っても、ただで譲渡する訳にはいきません。

正確には個人でこの逓増定期保険を買い取るのです。

ではその時の買い取り価格はいくらか??

それはその時点の「解約金の金額」で買い取ります。

参考>>生命保険契約に関する権利の評価

上記の例で言うと、法人契約の逓増定期保険を3回法人で掛け金を支払い、4回目の掛け金を支払う前にその時点の解約金(約208万円)で買い取り、法人から個人に名義変更の手続きをするのです。

また、法人契約の逓増定期保険を個人に売却する時に、法人は必ず売却損が発生します。

と言うのも、売却価格(=3年目の解約金)はそれまで積み上げてきた資産計上分より少ないからです。

3年間の法人の掛け金は半分損金なので、残りの半分は資産計上され積み上がっています。

それを売却時に取り崩すため、資産計上で積み上がった額と売却額の差額が売却損となります。

そうすると3年間合計で掛け金総額の8割くらいが損金となります。

ということは、売却時に一気に売却損の損金が発生します。

その後、1回分の掛け金約390万円を個人で保険会社に支払えば、解約金が急激に増えます。

その後、解約して現金化しても良いし、その時点で特に使わなくても済むと言うことであれば、払済(*)にして保険会社に預けっ放しにすることも可能です。

*払済・・・掛け金の支払いを止めて解約金を保険会社に預けっ放しにする方法。預けておくとその期間分、利息が付き、解約金が増え続けます。

この名義変更のスキームを上記の例でシミレーションしてみると・・・

<法人>

■3年間の掛け金トータル:約1,170万円

約390万円×3年=約1,170万円

■3年間で計上できた損金:約585万円

約390万円×3年÷2=約585万円

*掛け金の半分が損金計上のため。

■名義変更時の売却損:▲約377万円

・1年間の資産計上額:約195万円

*約390万円÷2=約195万円

・3年間の資産計上額:約585万円

*約195万円×3年=約585万円

・売却損=売却額ー3年間の資産計上額:▲約377万円

約208万円ー約585万円=▲約377万円

■3年間の損金合計:約962万円

約390万円÷2=約195万円

*1年間の損金計上額

約195万円×3年=約585万円

*3年間の損金計上額

約585万円+約377万円=約962万円

*3年間の損金計上額+売却損

■トータルの掛け金に対する損金の割合:82%

約390万円×3年間=約1,172万円

*3年間の掛け金の合計

約962万円÷約1,172万円=82%

*3年間の損金合計÷3年間の掛け金合計

というように名義変更した時の売却損も合わせれば約8割を損金に落とせる計算になります。

仕組み~個人~

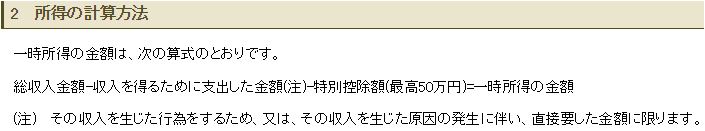

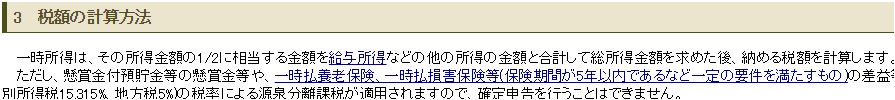

ただ、個人で買い取る場合、必ず「一時所得」での申告が必要です。

これをしないと完全にブラックになってしまいます。

とは言っても一時所得は個人で受け取る際にとても有利です。

参考>>一時所得

なぜかと言うと下記のような計算になるからです。

総収入金額-収入を得るために支出した金額-50万円(特別控除)=一時所得の金額

上の式から出た金額の1/2を他の所得と合わせて課税されます。

これを今回のスキームに当てはめると・・・

個人で受け取った解約金-買取金額(3年目の解約金)-1回分の掛け金

上の式で計算した金額の1/2が他の所得と合算されて課税されます。

この「1/2にする」ところが一時所得の最大の有利な点です。

この考えを上記で例に当てはめると・・・

約1,430万円(4年目の解約金=名義変更後の解約金)

- 約208万円(3年目の解約金=個人での買取金額)

- 約390万円(1回分の掛け金)

- 50万円(特別控除)

約782万円

この約782万円を1/2に課税されるので・・・

約782万円÷2=約391万円

約391万円を他の所得と合算して税金を計算します。

所得税を40%とすると・・・

約391万円×40%=約156万円

解約した年の所得税が約156万円増えることになります。

■トータルで個人で負担する金額

約208万円(3年目の解約金=個人での買取金額)

+約390万円(1回分の掛け金)

+約156万円(増加する所得税)

約754万円

■トータルでのお得分

約1,430万円(4年目で解約した場合の解約金)

- 約754万円(トータルで個人で負担する金額)

約676万円

投資効率で考えると、個人で約754万円負担して、解約金を約1,430万円受け取れるので・・・

約1,430万円÷約754万円=189%

189%の投資効率となります。

しかも、最終的に個人で受け取れると言っても、法人で積み立てている間は社会保険料の算定の報酬には含まれれていません。

要するに年金、健康保険の社会保険料に変化はありません。

と考えると、役員報酬を下げてでもこのスキームを導入する意味はあると言えます。

とは言っても、法人で積み立てている間、支払いが厳しくなって解約せざるを得ない場合は大幅に損してしまうので無理しない方が良いですが。

実際に検討してみようかなと思ったらリスクも理解したうえで検討した方が良いでしょう。

FPに相談

逓増定期保険の名義変更プランは保険会社によって保障内容や掛け金が微妙に異なるので、資料請求しても自分で各保険会社の違いを見つけるのは至難の業ですから。

具体的に「逓増定期保険の名義変更プランを相談したい」という方は

こちらからファイナンシャルプランナーに相談できます。

(*東京・神奈川・埼玉・千葉 限定)

↓↓↓