![]() 解約すれば現金が返ってくる。

解約すれば現金が返ってくる。

![]() デメリットは生命保険の支払いが固定費化される。

デメリットは生命保険の支払いが固定費化される。

![]() 短期の解約は損する(=元本割れする)。

短期の解約は損する(=元本割れする)。

経営者保険で節税とは??

「税金」です。

正確には法人税のことで、経営者にとっては悩みの種の1つです。

「節税対策」「決算対策」として生命保険も有効な方法の1つなので解説していきます。

メリット・デメリット

![]() メリット

メリット

■生命保険の掛け金が損金になる。(プランによって全額・一部)

■解約すれば現金が返ってくる。

![]() デメリット

デメリット

■生命保険の支払いが固定費化される。

■短期の解約は損する(=元本割れする)。

基本的に「節税対策」は利益が出ている会社が対象です。

赤字会社(=利益が出ていない会社)は税金を払う必要がないので。

基本的なことですが、法人税は利益に対して課税されます、売上高ではありません。

利益 = 売上 - 経費

です。

そこで利益を圧縮しようとして飲み食いしたり、物を買ったりして領収書を集めて経費を増やすことも可能です。

ただそれらは使いっ放しで現金として残すことは出来ません。

ただ、生命保険を活用すると経費で落としながらキャッシュを貯めることが出来ます。

これが生命保険で節税対策をする1番のメリットです。

ただ当然、デメリットもあります。

生命保険という商品上、短期で解約すると損してしまいます。(=元本割れ)

ですから

「今期たまたま、大きな利益が出たけど、来期は分からない・・・」

ということですと注意が必要です。

来期になって生命保険の支払いが厳しくなったからと言って、加入して間もない解約・減額は損になってしまいますから。

経営者保険の具体例

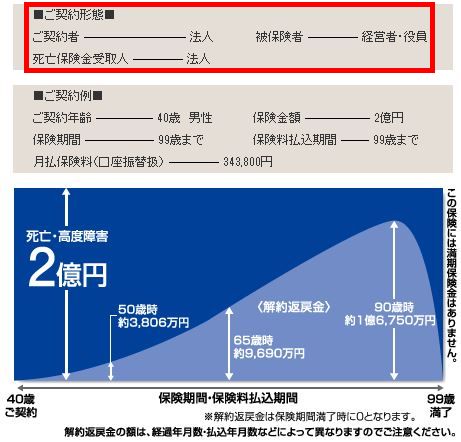

商品名が「99歳満了定期保険」とありますが、一般的な法人向けの生命保険商品です。

保険の種類で言うと「長期平準定期保険」と言います。

下記の条件で説明していきます。

「ご契約者 - 法人」 ⇒ 「法人が掛け金を支払う」という意味。

「被保険者 - 経営者・役員」 ⇒ 「保険の対象が社長か役員(社員でも可)」という意味。

「死亡保険金受取人 - 法人」 ⇒ 「被保険者が亡くなったら死亡保険金が法人に振り込まれる」という意味。

「ご契約年齢 - 40歳・男性」

「保険金 - 2億円」

「保険期間 - 99歳」

「保険料払込期間 - 99歳」

「月払い保険料 - 348,800円」

と言うことは「40歳男性の社長(もしくは役員)が99歳になるまで毎月約35万円を払い続けて、死亡したら2億円の保険金が法人に入る保障内容」と言う意味です。

もちろん、その間、掛け金が変わることはありません。

また99歳まで払い続けると解約金もなく保障も終わります。

ただ現実的に99歳まで続けることは、ほぼありませんが。

経営者保険の解説

この商品の場合、掛け金の1/2を損金として計上出来ます。

ですから、下記の表のように「2、損金算入累計額」「3、資産計上累計額」が同じ額になっているのです。

正確には75歳までは、掛け金の半分を損金に算入できます。

そして「解約返戻金」のところを見ると解約返戻金が経過年数に応じて増えていきますよね。

要するに生命保険を払い続けていくと、その掛け金の半分が損金に落とせてキャッシュが貯まる、という仕組みになっています。

「利益が出たから経費で何か買おう!」と思って物を残ってもキャッシュとしては残りません。

ところが生命保険に加入すると損金で落としながらキャッシュを貯める事が出来るのです。

返戻率とは?

返戻率とは「支払った掛け金に対して戻ってくる解約返戻金の割合」のことです。

返戻率 = 解約返戻金 ÷ 支払った掛け金

で計算されます。

当然、100%を超えたら得になったということですし、100%を下回ったら損した(=元本割れ)と言うことです。

そこで、下記の表をよく見ると払い込んだ掛け金より解約返戻金の方が少ないですよね。

例えば経過年数10年(50歳)のところを見てみると・・・

1、払込保険料累計:約412万円

↓↓↓

4、解約返戻金:約380万円

ということは返戻率は・・・

約380万円(解約返戻金) ÷ 約412万円(払込保険料累計) = 約92%

これを単純返戻率と言います。

上記のケースで言うと100%を下回っているので元本割れしています。

これでは生命保険に加入する意味がないですよね。

銀行に預けておけば元本割れすることはないので。

ただし、実際は掛け金の半分を損金に計上出来ます。

上記の例で説明します。

10年後(50歳)の時の掛け金の総額約412万円のうち半分は損金計上出来ます。

と言うことは10年間412万円の半分の約206万円は税金がかからなかったことになります。

税金とは正確には法人税のことです。

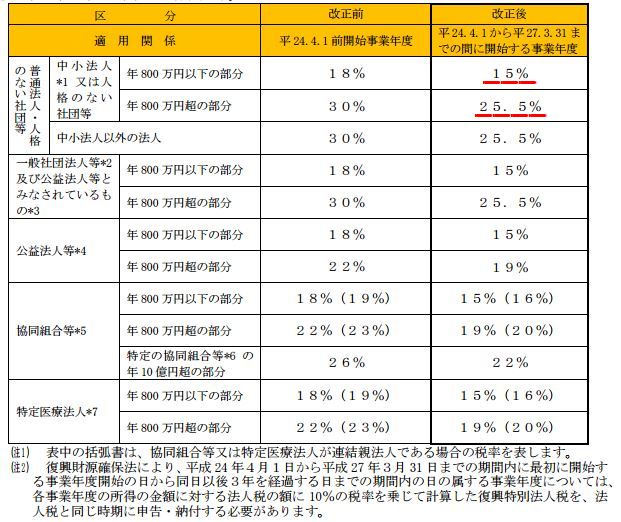

法人税は下記のような仕組みです。

↓画像をクリックすると詳細が見れます。

*上記以外にも法人住民税などかかります。また法人税は今後、引き下げられる傾向にあります。

ここでは法人税についての詳細は省きますが、法人税は課税所得によって変わることだけはご理解下さい。

課税所得が800万円を超えると法人税率が25.5%かかります。

ということは10年間で損金に落とした約412万円の半分の約206万円は課税所得の25.5%の法人税を払わずに済んだと言えます。

この場合の法人税を計算してみると・・・

約206万円 × 25.5% = 約52万円

約52万円分の法人税がかからなったと言えます。

保険に入らず銀行に預けていたらこの約52万円は税金を払わなければいけません。

ということは実際の支払いは・・・

約412万円 - 約52万円 = 約360万円

つまり掛け金の実質の支払いは約360万円です。

そして10年後の解約金は約380万円。

と言うことは

約380万円(解約返戻金) ÷ 約360万円 (実質の支払い)= 約105%

これを実質返戻率と言います。

要するに

![]() 「税効果」を加味しない ⇒ 単純返戻率

「税効果」を加味しない ⇒ 単純返戻率

![]() 「税効果」を加味する ⇒ 実質返戻率

「税効果」を加味する ⇒ 実質返戻率

と言うことです。

上記の例をまとめると・・・

■支払保険料累計 ⇒ 約412万円

■法人税 ⇒ 約52万円

(課税所得800万円以上の場合)

■実質の支払い ⇒ 約360万円

(約412万円 - 約52万円)

■解約金 ⇒ 約380万円

■単純返戻率 ⇒ 約92%

(税効果を考慮しなかった場合)

■実質返戻率 ⇒ 約105%

(税効果を考慮した場合)

と言うことでキャッシュを貯めるのに銀行より生命保険の方が有利と言えます。

また、上記の計算は課税対象額が800万円以上の部分です。

400万円以下の部分は法人税率が下がるので税効果も下がります。

課税対象額が800万円以下の部分の法人税率は15%です。

(上記の表の800万円以下の法人税率)

損金に落とせた412万円の半分の約206万円は税金がかからないので

約206万円 × 15% = 約30万円(節税額)

ということは実質の掛け金の支払い合計は

約412万円 - 約30万円 = 約382万円

ということは

・支払保険料累計 ⇒ 約412万円

・法人税 ⇒ 約30万円

(課税所得400万円以下の場合)

・実質の支払い ⇒ 約382万円

(約412万円 - 約30万円)

・解約金 ⇒ 約380万円

・単純返戻率 ⇒ 約92%

(税効果を考慮しなかった場合)

・実質返戻率 ⇒ 約99%

(税効果を考慮した場合)

と言いうように課税所得によって実質返戻率(=税効果)が変わります。

また保険という商品性質上、あまりにも短期に解約してしまうと、一部損金に落とせると言っても元本割れしてしまいます。場合によっては、税効果を考えても損してしまうこともあり得ます。

また年齢や保障内容によっても、保険会社によっても返戻率に差があります。

そもそも生命保険という商品性質上、死亡保障が必要なのか?といことを考えることも重要です。

単純に「節税になるから」と言うことだけでなく、「長く続けても無理がない掛け金か?」「死亡保障の保険金額は妥当か?」などトータル的に考えて検討する必要があります。

一度、経営者保険に加入してしまうと掛け金の支払いがずっと続いてしまいますので。

また解約金が貯まるといっても、いざ解約したらそれは収入とみなされます。つまり、解約金が法人税の課税対象になってしまいます。

もちろん、解約する時に経費に出来るものがあれば問題ありません。

例えば、退職金や設備投資などが挙げられます。

経営者保険を検討する場合は出口で(=解約する時に)何に解約金を使うのかを考えるのも重要なポイントです。

FPに相談

「経営者保険」は保険会社によって保障内容や掛け金が微妙に異なるので、資料請求しても自分で各保険会社の違いを見つけるのは至難の業ですから。

具体的に「『経営者保険』を相談したい」という方はこちらからファイナンシャルプランナーに相談できます。

(*東京・神奈川・埼玉・千葉 限定)

↓↓↓