■「一時払い終身保険」は銀行の定期預金よりもお金が増える。

■ただし、短期での解約は元本割れの恐れあり。

■「一時払い終身」には健康状態の告知が必要ないものもある。

■「一時払い」と「全期前納」は違う。

「終身保険」とは読んで字のごとく、「一生涯、保障が続く」という保険の種類で、契約が続いている限り、保障内容が変わらない保険です。

また、お金が貯まるタイプの保険で、解約すると支払った掛金よりも増えて返ってきます。

「一時払い終身保険」とは、その終身保険を一括で掛け金を支払ってしまうという仕組みです。

ですから、100万円単位のお金を銀行の定期預金のように預けるようなイメージです。

ちなみに、「全期前納」とは仕組みが違います。

参考>>「全期前納」とはどういう意味??

「一時払い終身保険」にはメリット・デメリットがあります。

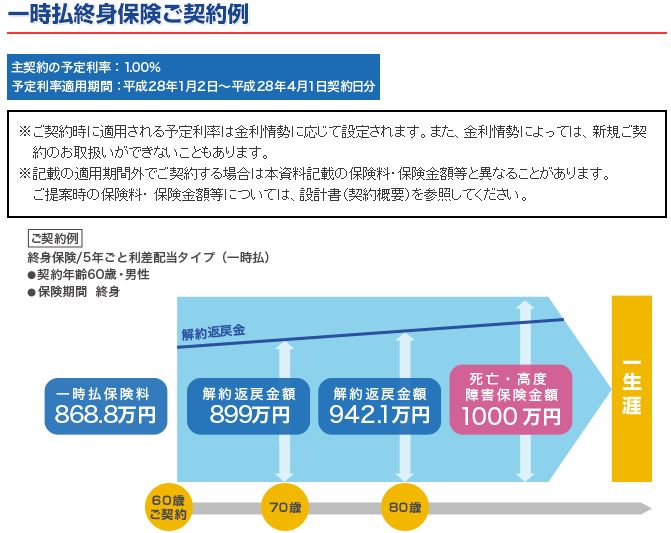

下の住友生命の「一時払終身保険」を例に解説していきます。

>>住友生命の一時払い終身保険の公式HP

メリット①~銀行に預けておくより有利~

なぜかと言うと、一括でまとまったお金を預けるからです。

では「一時払い終身保険」と銀行の定期預金の違いは何かというと、「一時払い終身保険」の方が銀行の定期預金より利息が多く付くということです。

上の図の例で説明すると・・・

■60歳・男性

■保険期間:終身

*「一生涯保障が続く」という意味

■保険金額:1,000万円

*「死亡したら1,000万円、家族が受け取れる」という意味。

■一時払い保険料:868.8万円

*「最初に868.8万円、保険会社に預ける」という意味。

■70歳時の解約金:899万円

■80歳時の解約金:942.1万円

60歳で加入して10年後の70歳には868.8万円⇒899万円になっています。

約31万円増えていますよね。

それに対して、このお金を銀行に預けたらどうでしょう??

今の低金利時代に銀行ではこれほど利息は付きませんよね。

メリット②~死亡保障がある~

具体的に上の図の例で説明すると・・・

■60歳・男性

■保険期間:終身

*「一生涯保障が続く」という意味

■保険金額:1,000万円

*「死亡したら1,000万円、家族が受け取れる」という意味。

■一時払い保険料:868.8万円

と言うことは、868.8万円払って、死亡したら1,000万円家族が受け取ることが出来るということです。

と言うことはその差額の132万円(*)がお得になりますよね。

*1,000万円-868.8万円=132万円

人間の死亡率は100%です、どんな健康な人もいつかは人生を終えます。

ということは解約せず長く続けておけば、いつかはより多くの保険金という名の現金を残すことが出来ると言えます。

この仕組みから相続対策に「一時払い終身保険」を活用するのも有効です。

現金で残しておくより(=銀行に預けておくより)、「一時払い終身保険」で保険に預けた方がより多くのお金を残す事が出来ますので。

また、死亡保険金には非課税枠があります。

銀行や証券会社に預けていたお金は相続発生時に相続財産になり相続税がかかります。

それに対して保険金として家族が受けると一部非課税になります。

ただし、下記のような条件があります。

法定相続人×500万円

参考>>国税庁のHP

ということは、妻・子2人の場合、1,500万円の死亡保険金を受け取っても非課税になるわけです。

ただし、全ての保険金の合計になりますので、「一払い終身保険」以外に何か死亡保険に加入していた場合、合計の金額になりますので注意が必要です。

デメリット

「一時払い終身保険」にはデメリットがあり、短期で解約すると元本割れの可能性があるという点です。

HPの下の表にあるように3年で解約すると「▲45,000円(男性)」とありますよね。

つまり、元本割れしてしまうということです。

でも4年目から「7,000円(男性)」プラスになっていて、それ以降は契約が続いている限り増え続けます。

「一時払い終身保険」は銀行よりも利息が付くし、死亡保険金の非課税枠も使えます。

ただし、短期での解約は元本割れのリスクもあるので、短期で「やっぱりお金が必要になった」となって解約してしまうと損してしまいます。

また、相続対策で「一時払い終身保険」に加入しても、途中で引き出すと損してしまう可能性もあるので、無理のない掛け金の範囲で検討することが重要です。

告知のいらない「一時払い終身保険」

「告知がいらない」とは「健康状態の申告がいらない」と言う意味で、過去に持病や入院歴があっても加入が出来るということです

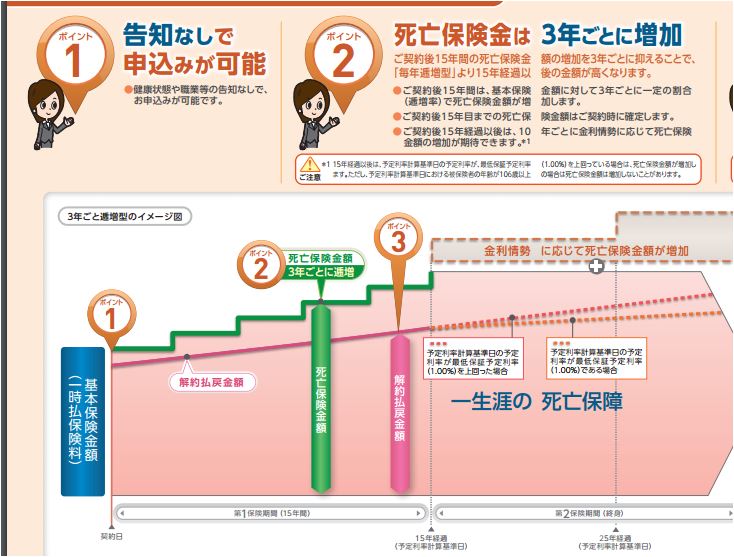

下の日本生命の「告知のいらない一時払い終身保険」を例に解説していきます。

>>日本生命の一時払い終身保険のパンフレット

↓パンフレットのP.5、P.6。

「告知のない一時払い終身保険」は最初に支払う掛け金と死亡した時に家族がもらえる死亡保険金が同じという仕組みなっています。

そのため、上の図では「基本保険金額」と「(一時払い保険料)」が同じ金額という意味の表記になっています。

例えば1,000万円の「告知のない一時払い終身保険」に加入するにはまず1,000万円支払って、加入後に亡くなったら1,000万円家族が死亡保険金としてもらえるという仕組みになっています。

「払った額ともらえる保険金が同じなら加入する意味はあるの??」と思うかもしれません。

「告知のない一時払い終身保険」に加入するメリットは主に2つあります。

銀行の定期預金より有利

とは言っても加入後、短期での解約は元本割れしてしまいますが。

相続時に非課税枠が使える

と言うことは銀行に預けておくと相続税の対象になり、相続税がかかってしまいますが、保険に預け替えると、生命保険の非課税枠が使えます。

一般的に相続対策をするのはある程度、高齢の人が多いです。

となると、過去に治療歴や入院歴がある人が多いので、銀行では告知のいらない「一時払い終身保険」をメインに販売しているころが多いようです。

管理人から一言

リスクがあると言っても予算や目的を明確にすればとても有効な金融商品です。

ちなみに例に挙げた「一時払い終身保険」は円建ての商品ですが、保険会社によっては「円建て」以外にも「ドル建て」「豪ドル建て」などの外貨建ての商品を扱っている保険会社もあります。

為替リスクがありますが、円建て以上にリターンを狙える商品なので円建てと比較した上で検討するのも良いでしょう。

FPに相談

一時払い終身保険は保険会社によって保障内容や掛け金が微妙に異なるので、資料請求しても自分で各保険会社の違いを見つけるのは至難の業ですから。

具体的に「一時払い終身保険を相談したい」という方は

こちらからファイナンシャルプランナーに相談できます。

(*東京・神奈川・埼玉・千葉 限定)

↓↓↓