■保険と銀行の利率は全く別物。

■保険の予定利率は契約期間中、同じ利率がずっと続く。

保険商品の中には積立型の保険もあります。

積立型の保険の中には、積み立てた金額よりも将来的に増えて返ってくる保険商品もたくさんあります。

「保険だから増えないんじゃないの??」と思っている人もいるようですが、銀行で貯金するより有利なものもたくさんあります。

そこでよく言われるのが「保険の利率って何%??」という質問です。

保険も金融商品なので当然、利率はあります。

ただし、保険の利率は正確には予定利率と言って銀行の利率と全く別物と考えた方が良いです。

例えば月々1万円の掛け金で積立型の保険に加入したとします。

その1万円のうち、いくらかは責任準備金と言って死亡保障などのために積み立てておかなければなりません。

細かく説明するときりがないので、ここではそういった計算があるために、銀行の金利とは違うと認識だけしてください。

保険と銀行の利率の比較方法

なぜなら、保険の利率は予定利率なので、仕組みが全く違うためです。

比較するとしたら、保険と銀行それぞれ「月々○○円を○○年間積み立てたら、○○%増えて返ってきたか?」を調べて比べる方法であれば意味があります。

そこで、1つの例としてメットライフの終身保険・つづけとく終身を例に挙げて比較方法を解説します。

参考>>終身保険とは、どんな保険??

>>メットライフの終身保険・つづけとく終身のパンフレット

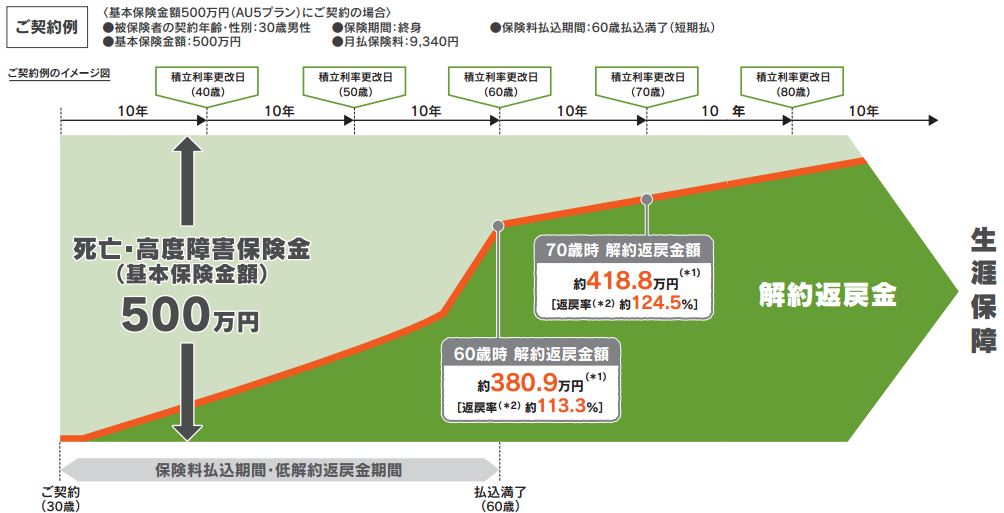

↓パンフレットのP3・P4

上の図のメットライフのつづけとく終身の例は・・・

■30歳・男性

■保険金額:500万円

*「死亡したら500万円家族が受け取れる」という意味。

■払込期間:60歳

*「60歳まで掛け金を支払う(=積み立てる)」という意味。

■保険料:9,340円(月払い)

まとめると「30歳の人が30年間(60歳まで)毎月9,340円貯金し続けると」という設定です。

この30年間の合計の掛け金は・・・

9,340円×12ヶ月×30年間=3,362,400円

■解約金(60歳時):約380万円

つまり、約336万円積み立てて30年後に約380万円になるということになります。

増えていますよね。

■返戻率(*)(60歳時):113.3%

(*)・・・積み立てた金額に対して戻ってくる割合。

ではこれを銀行で貯金した場合を計算してみます。

■性別・年齢は関係なし

■積立期間:30年間

■月々の積立金額:9,340円

(上の終身保険の例と同じ金額)

■利率:0.2%

まとめると、「毎月9,340円を30年間、利率0.2%で運用して積み立てた」という設定です。

■30年後に貯まっている金額:3,468,678円

つまり、約336万円積み立てて30年後に約346万円になるということになります。

■増えた割合:102%

(保険でいう返戻率)

ちなみに利率の0.2%はネット銀行で比較的利率の良い定期預金の利率です。普通預金では今のところこんなに高くありません。

ということは銀行で貯金するより終身保険の方がお得と言えます。

ただし、保険にもデメリットがあって短期で解約すると元本割れしてしまうという点です。

そのため、上の図では60歳までの曲線が低くなっていますよね。

また、例に挙げた終身保険は「30歳・男性」という設定です。

生命保険は年齢・性別によって掛け金が変わりますし、払込期間(=積み立てる期間)によっても返戻率が変わりますが、銀行で貯金する場合、年齢・性別は関係ありません。

そういった部分も保険の貯金と銀行の貯金の比較がしずらいところです。

保険の予定利率を見て「今までより下がった」「今より上がった」という目安にするのは良いのですが、単純に「銀行の利率が○○%で保険の予定利率が○○%だから・・」と比べるのは意味がありません。

保険の予定利率と銀行の利率を比較しても、そもそも仕組みが違うので比較しようがないというのが正直なところです。

保険よりも有利な利率

ただ、投資信託は証券会社の金融商品なので仕組みが違うため、どちらが有利かは一概には言えません。

たしかに投資信託の中には高利回りの商品もあります。

ただし、それらは同じ位リスクがある=元本割れのリスクもある、といういことです。

それに対して保険は元本保証です。

とは言っても、保険は短期で解約すると元本割れするというデメリットがありますが。

というように金融機関(金融商品の種類)によってメリット・デメリットがあります。

「銀行だけ」とか「投資信託だけ」とか「保険のみで」ということでなく、複数の預け先に分けることが一番大事だと言われています。

そうすることでそれぞれのメリットを享受できるし、デメリットをお互いに補い合えるわけです。

保険の利率は変わる

その答えは変わります。

ただ変わると言っても2つのパターンがあります。

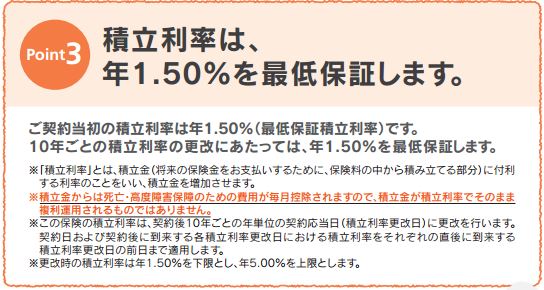

最低保証ありで定期的に利率が変わる

ただし、これは予定利率ではなく積立利率です。

「違いは何??」と聞かれてもややこしいので、ここでは説明を省きますが、とりあえず解約金が増えるという認識だけで大丈夫です。

この機能は全ての保険会社の積立型の保険にある訳ではなく、一部の保険会社の保険商品についている機能です。

ちなみに例に挙げたメットライフのつづけとく終身にはこの機能があります。

↓パンフレットのP4

ちなみに現在の運用環境は最悪なので、利率が変わると言ってもここ10年近く最低保障から上がったことがありません。

ただ、今後日本の金利が上がったらこの積立利率もあがる可能性はありますが。

予定利率が変わる

特に最近は円の金利がずうっと下がっているので商品改定がある度にほとんどの保険商品の利率が下がっています。

とは言ってもそうしょっちゅう変わりません。

というのも、保険商品を改定すると言うことはかなりの費用が保険会社にかかりますので。

単純な話、保険を設計するシステムも変えなければならない、パンフレットも全部差し替えなければならない、書類関係も変わる場合もあります。

ただ、契約時の利率はその後、ずうっと続きます。

ということは、加入後に予定利率が変わっても、加入時の利率は維持されます。

新規での加入は下がった利率が適用されるということです。

実際に20年以上前に加入して、当時の高利率の積立型の保険を今でも継続している人もいます。

配当が出る

配当とは簡単に言うと「決算して、1年間で余った余剰金があったら契約者に分配する」という機能です。

バブルの時代はこの配当が結構出たのですが、今の運用環境ではほとんど出ません・・・。

となると「有配当型」であろうと「無配当型」であろうと同じなので現在は「無配当型」の方が主流になりつつあります。

ちなみに「有配当型」に比べ「無配当型」の方が配当の機能がない分、掛け金が安いです。

管理人から一言

そして保険の金利は他の金融商品と同じく最近では下がっています。

「じゃ、金利が上がったら検討しようかな」と思う人がたまにいます。

それはおすすめしません。

なぜなら保険商品は他の金融商品と違って年齢によって掛け金が決まるからです。

当然、年齢が上がれば条件が悪くなってしまいます。

また、「今後、保険の金利が上がったら」と思ってもそう急激には上がりません。

金利が上がるのを待つ間に、年齢が上がり条件が悪くなってしまうし、健康状態によってはそもそも保険に加入すること自体できなくなってしまう可能性もあります。

生命保険には「保険料控除がある」「クレジットカード払いが出来る」(=ポイントが付く)そもそも保険なので「死亡保障などの保障の機能がある」など他の金融商品にはない特徴があります。

短期での解約は元本割れになるリスクがあるので無理する必要はないですが、最低限、「保険料控除」を埋めるくらいの金額をなるべく若いうちに入っておいても良いと思います。

FPに相談

積立型の保険は保険会社によって保障内容や掛け金が微妙に異なるので、資料請求しても自分で各保険会社の違いを見つけるのは至難の業ですから。

具体的に「積立型の保険を相談したい」という方は

こちらからファイナンシャルプランナーに相談できます。

(*東京・神奈川・埼玉・千葉 限定)

↓↓↓